Le portrait du mois : Philippe Hoste, de Precimetal

Eminemment sympathique, Philippe Hoste promène son profil de développeur de sociétés de la Wallonie au Canada en passant par l’Auvergne. Son maître-mot : challenge. Après avoir notamment développé la Sonaca au Québec, il a posé ses valises à Seneffe, chez Precimetal, pour lui donner un second souffle après un MBO.

Quand on rencontre Philippe Hoste, ce qui frappe d’emblée, c’est sa taille… L’administrateur délégué de Precimetal culmine en effet à environ deux mètres. Puis c’est la douceur des traits et la franchise du sourire. Et quand il ouvre la bouche, la gentillesse des paroles s’impose. Paroles toujours empreintes d’humilité. Difficile d’imaginer un tel profil capable de redresser et relancer des entreprises. Et pourtant… Mais n’allons pas trop vite…

Philippe Hoste voit le jour il y a un peu plus d’un demi-siècle à Bruxelles, plus précisément à Watermael-Boitsfort, où il grandit avec ses trois frères. Après un parcours d’humanités classiques en latin-math, le jeune homme se dirige « naturellement » vers des études en sciences économiques et commerciales, qu’il mène à l’UCL. Et il décroche une licence puis une maîtrise en administration et gestion.

Logiquement, le frais (presque) diplômé se dirige vers la finance. « A cette époque, la Société Générale de Banque venait recruter dans les amphis. J’ai décroché un contrat trois mois avant la fin de mes études, sans mémoire ni a fortiori de diplôme. J’ai été diplômé le 30 juin 1983, et le 1erjuillet j’entrais à la SGB. D’abord pour un stage de deux ans où j’ai effectué le tour de tous les métiers de la banque. » Une formation qu’il trouve très, très complète.

Philippe Hoste reste une dizaine d’années à la banque, occupant plusieurs postes dont celui de gérant d’agence. A Louvain-la-Neuve. « C’était amusant parce que c’était la ville où j’étais étudiant, client de cette même banque. Puis les employés m’ont vu arriver comme leur gérant. C’était en 1986. Je me suis beaucoup plu dans cette fonction. J’ai revu mes profs cette fois comme clients » sourit-il. Les années 80, c’est aussi l’éclosion de deux pépites… « J’ai participé à mon humble niveau au développement de LLN et certaines de ses spin-offs. J’étais là au début d’IBA et d’Iris. Je les ai accompagnées dans leurs premières demandes de financements, crédits ou autres garanties bancaires. » Un premier contact avec le monde de l’entreprise. Le virus était inoculé.

Envie d’ailleurs

En effet, après une dizaine d’années derrière son guichet, le banquier se laisse tenter par une première aventure en entreprise, dans l’agroalimentaire. Puis, en 1995, la Sonaca frappe à sa porte…« Le CEO de l’époque, Christian Jacqmin, voulait reconstituer une nouvelle équipe pour l’accompagner dans le virage abordé par l’entreprise à ce moment : passer d’une structure basée essentiellement sur des clients militaires vers une structure beaucoup plus commerciale axée sur l’aviation civile. C’est l’époque de la montée en puissance d’Airbus, d’Embraer, des avions d’affaires de Dassault… Je me suis occupé de la logistique, puis j’ai repris la responsabilité de la sous-traitance, puis des achats… Et suis entré au comité de direction en 1997. Beaucoup de challenges. » Challenge. Le mot est lâché, et reviendra souvent.

A cette même époque, l’aéronautique devient de plus en plus un marché mondial. Il était donc important pour la Sonaca d’être présente à l’international. Les premiers projets se mettent en place, avec l’ouverture d’une première filiale au Brésil fin des années 1990. Une époque riche. Pourtant, Philippe Hoste choisit de quitter l’entreprise carolo : « j’ai été infidèle à la Sonaca pendant les cinq ans qui ont suivi. J’ai eu des opportunités intéressantes, en dehors du monde aéronautique, de parfaire mon expérience dans la direction générale. Le métier de directeur général m’attirait ; c’était même un objectif. Je me considère comme un généraliste. J’ai une formation économique, dix ans de banque, le monde de la PME m’attirait. Pendant ces cinq ans, je me suis installé comme indépendant et j’ai aidé des PME à se développer ou à se redresser dans des secteurs différents de l’aéronautique. » Le divorce sera de courte durée… « En 2005, la Sonaca me recontacte. Christian Jacqmin m’explique que l’entreprise a réalisé une importante acquisition au Canada (avec une société sœur au Kansas). Il me propose de partir pour trois ans à Montréal pour reprendre en mains la filiale canadienne qui ne marchait pas bien du tout. J’en parle à mon épouse, qui menait une belle carrière dans le monde bancaire, et nous nous disons que c’était une belle opportunité de vivre une expérience d’expatriation. Le Canada nous avait toujours fait rêver. Et nous décidons de partir… » La maison en Belgique est vendue, les amarres larguées… La famille s’installe dans la Belle Province, mais garde des liens en Belgique… « J’avais deux enfants, deux grands adolescents, qui sont restés ici pour terminer leurs études. Ils venaient nous rejoindre pendant les vacances scolaires. Et nous avions un petit garçon de deux ans qui nous a évidemment accompagnés. Puis en 2006 est arrivée la petite dernière, Elise, qui a donc la double nationalité puisque née au Canada. »

Mission plus qu’accomplie

La famille se plaît énormément au Canada, où Philippe Hoste découvre une ambiance particulière, mélange de mentalité d’affaires nord-américaine et d’agréable francophilie québécoise. Et puis il y a le travail à effectuer… « Je me suis pris de passion pour les défis lancés par la Sonaca dans la Belle Province : mener le redressement financier et opérationnel qui s’imposait. Je me suis rendu compte qu’il y avait une opportunité de développement importante pour la filiale. J’ai donc préparé un gros projet, de 20 millions de dollars, soit une quinzaine de millions d’euros, qui consistait à doubler le chiffre d’affaires dans les cinq ans. Il fallait aussi doubler la surface des bâtiments, racheter du matériel… » Un gros challenge que la Sonaca a accepté, mais en demandant à son directeur local de trouver lui-même les financements. Divers fonds d’investissement, privés, publics ou mixtes, décident de le suivre. « J’ai réussi à monter le projet et à créer plus de cent-cinquante emplois, puisqu’on est passé de 230 à presque 400 personnes. Et le chiffre d’affaires est passé de 30 à 70 millions de dollars. Evidemment, j’ai voulu mener moi-même ce projet… Et nous sommes restés huit ans au lieu des trois prévus initialement. »

Cette réussite a permis de positionner la Sonaca auprès des grands donneurs d’ordres américains : Boeing, Bombardier… Et Gosselies a pu entrer dans le programme de l’A220, ainsi que chez Spirit ou Gulfstream…« Je dirais que cette période a été pour moi extrêmement enrichissante : passer du redressement d’une société en difficulté à une entreprise en croissance tout en réalisant l’objectif de la Sonaca qui était de se faire connaître outre-Atlantique. Nous aurions pu rester plus longtemps, mais après huit ans nous avons choisi de rentrer. Nous avions envie de retrouver nos familles, mes deux grands enfants… L’appel de nos racines a été plus fort que le pourtant immense plaisir de vivre au Québec. »

Mais en rejoignant la maison-mère à Charleroi, le globe-trotter ne trouve pas chaussure à son pied… Il reprend donc la route. Vers l’Auvergne cette fois où un fonds français assez actif dans le monde de l’aéronautique, Ace Management, présent surtout en France et au Canada, lui demande de redresser un groupe basé à Clermont-Ferrand, Auvergne Aéronautique. Un groupe de 750 personnes et 50 millions de chiffre d’affaires qui dispose de quatre usines (trois en France et une au Maroc). « J’ai donc réenfilé mon costume de redresseur de boîtes, mais cette fois dans un contexte différent puisque cette entreprise, fournisseur de rang 1 d’Airbus, avait différents métiers : usinage, assemblage, traitement de surfaces… » Nouveau challenge.

Pénates retrouvées

Cependant, la petite famille n’oublie pas qu’elle a quitté le Canada pour retrouver ses racines belges. Après deux ans et la réalisation de ses objectifs, Philippe Hoste revient en Belgique et pose ses valises à Seneffe. En effet, le groupe Lisi, ex-Manoir, lui propose de reprendre la direction de Precimetal afin de remplacer l’administrateur délégué partant à la retraite à l’âge respectable de 74 ans. « J’ai toujours été attiré par les challenges, les défis. Je ne suis pas un gestionnaire de la continuité tranquille mais quelqu’un pour gérer le changement. Rapidement, j’ai senti qu’avec Precimetal il était possible de construire quelque chose avec le support de Lisi. » Un support important : Lisi possède vingt-quatre usines dans l’aéronautique, sans compter celles dans le médical et dans l’automobile.

Mais le groupe fait rapidement part de son souhait de mettre en vente Precimetal, leur seule usine dans le domaine de la fonderie. Il veut se recentrer sur d’autres priorités dans son développement. La vente est purement stratégique, car Precimetal se porte très bien. Comme d’habitude, Philippe Hoste positive… « Je vois cette vente comme une opportunité d’attirer un nouvel investisseur pour développer certaines idées que j’avais en tête. Des idées tournées vers la croissance et le développement. » Le CEO et son équipe rencontrent plusieurs repreneurs possibles, notamment des fonds d’investissements français qui voient d’un bon œil une situation de stand-alone pour Precimetal. Ces groupes financiers, Ciclad et la Bred (Banque régionale économique de développement – filiale de la Banque populaire) acceptent de racheter la boîte à Lisi, mais à la condition que le management s’implique dans l’opération. « J’ai la chance d’avoir une équipe très forte, présente dans l’entreprise depuis bien plus longtemps que moi, et qui accepte de m’accompagner dans ce MBO. » Ciclad détient donc 60%, la Bred 25% et les 15% restant sont aux mains du management.

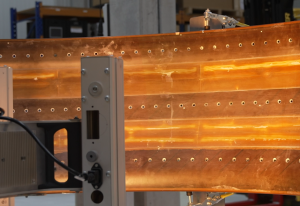

Au-delà des chiffres, l’intérêt était de récupérer une autonomie. Jusque là, Precimetal avait toujours été le Petit Poucet d’un groupe. Mais Precimetal s’est toujours présenté comme Precimetal, et jamais sous l’identité d’un groupe. Et a toujours travaillé avec ses propres partenaires, qui ont parfaitement compris l’évolution de la société. Couper le cordon ombilical avec Lisi n’a donc pas posé de problème. De plus, au moment de la cession, Precimetal non seulement n’avait pas la moindre dette bancaire, mais disposait également de réserves intéressantes. « L’opération s’est achevée début 2017. Ca fait donc deux ans que nous travaillons dans ce nouveau statut, et la motivation de l’équipe est immense. Nous sommes actuellement 140 personnes, et tout le monde voit que les choses évoluent bien, que les investissements se font. Deux millions investis en deux ans. »

Croissance externe

Aujourd’hui, l’aéronautique et la défense représentent quelque 70% de l’activité de Precimetal. La société travaille avec les grands donneurs d’ordres. Avec Airbus en direct, mais également ses équipementiers, dont Safran. Elle reste donc à un niveau très élevé de la supply chain. « C’est important pour nous. Malgré notre taille, nous devons montrer à nos clients que nous sommes dans une logique de croissance et de développement tant au niveau de Precimetal que dans une volonté de croissance externe. Rester sur un seul site, dans un petit pays comme la Belgique, n’est pas suffisant si nous voulons accompagner nos donneurs d’ordres. Nous réfléchissons donc actuellement à des projets de croissance externe qui soient évidemment complémentaires à notre activité initiale. » Une croissance externe, mais où ? Precimetal cherche dans le monde entier. Cependant, il est évident que la proximité géographique a toujours été un atout dans l’aéronautique. Quand on voit Airbus, la grande majorité de ses fournisseurs sont en Europe. Et pour Boeing, ils sont en Amérique du Nord. Precimetal a donc de grandes chances de plutôt prospecter en Europe, sans toutefois se fermer aucune porte. Des pistes existent, mais il est beaucoup trop tôt pour en parler…

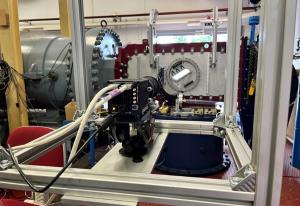

A côté de l’aéronautique, Precimetal a développé depuis deux ans des compétences dans le domaine médical. Le marché des prothèses ou implants plus précisément. Un marché en pleine expansion. « Nous nous sommes rendu compte que quand on parle de prothèse du genou par exemple, 95% du marché mondial, soit trois millions de pièces par an, sont composés à partir de pièces de fonderie. En alliage de cobalt et de chrome plus précisément. Nous avons donc commencé des essais. » Des essais joliment transformés : dès la première année, plusieurs contrats sont signés avec des laboratoires en Australie, en France, en Suisse et en Italie. Precimetal termine actuellement les phases de prototypage, et l’an prochain entrera dans la production en série.

Evidemment, qui dit médical dit certifications sévères. « Le marché médical est encore plus contrôlé que l’aérospatial. C’est la norme ISO 13.485. Avec notre EN 9100 aéronautique, nous avions sans doute un bon 90% d’acquis. Ces deux normes sont finalement assez proches, et nous avons travaillé pour aller chercher les 10% supplémentaires. Ces 10% concernaient notamment la propreté : plus question par exemple de manger et boire dans les ateliers. » Ce marché complémentaire permet à l’entreprise de se remettre en question. Et l’aéronautique bénéficie de cette certification plus élevée.

Le dernier mot, comme de coutume, sur Skywin… « J’ai toujours considéré, au long de ma carrière, que c’était intéressant de se parler, de connaître ses collègues, ses confrères, ses clients, ses concurrents… et échanger sur certaines problématiques. Je n’ai rien du loup solitaire dans sa tour d’ivoire qui considère qu’il a la science infuse. Le fait d’échanger est par essence enrichissant. » Le principe du pôle de compétitivité ne peut donc que plaire à Philippe Hoste. Et en fait il l’a déjà prouvé : « Quand j’étais à AéroMontréal, j’ai été à l’origine du projet Mach. J’ai animé pendant plusieurs années cette étude de la chaîne d’approvisionnement. J’en ai parlé à Pierre Sonveaux, alors à la tête de l’EWA et de Skywin, qui est venu étudier la question avec Etienne Pourbaix, le directeur du pôle. Et Mach a essaimé en Wallonie. C’est mon petit apport à Skywin » termine Philippe Hoste dans un sourire…